株価は長期金利が上昇しても下がらない~10年金利の居所とそれに向けた心構え~(愛宕伸康)【楽天証券 トウシル】 – YouTube VIDEO

【出典チャンネル】楽天証券 トウシル

【Geminiによる動画の要約】

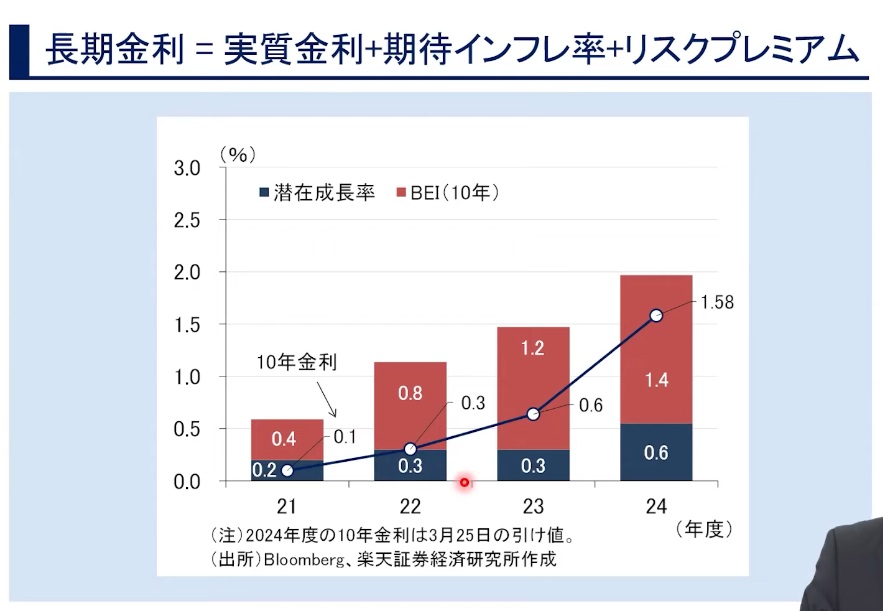

長期金利の上昇についての解説 :

日本の10年国債金利が上昇しており、現在は1.518%と16年半ぶりの水準。

この上昇は一時的ではなく、将来的には2%を目指して進む可能性がある。

長期金利と株価の関係 :

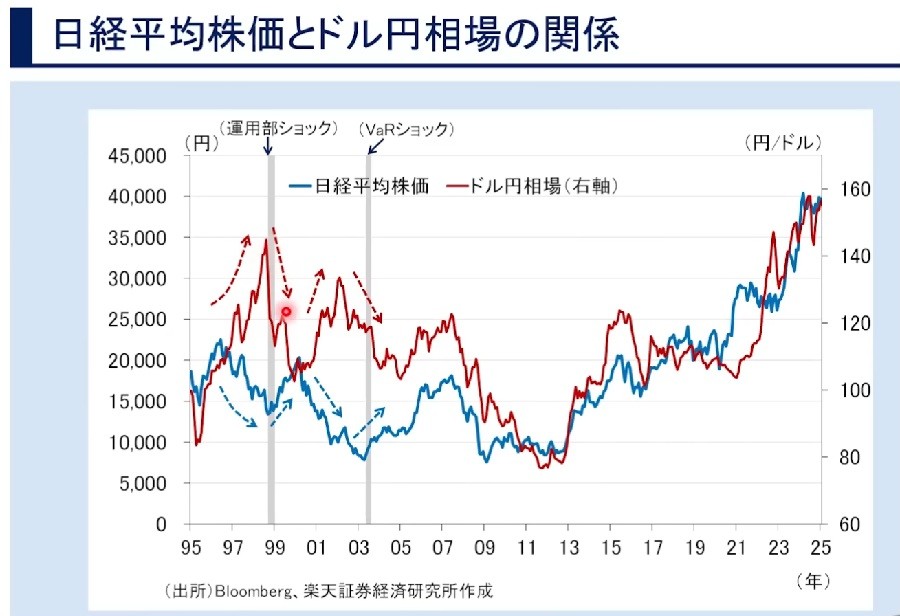

歴史的なデータを基に、長期金利が上がっても株価が下がらない場合があると説明。

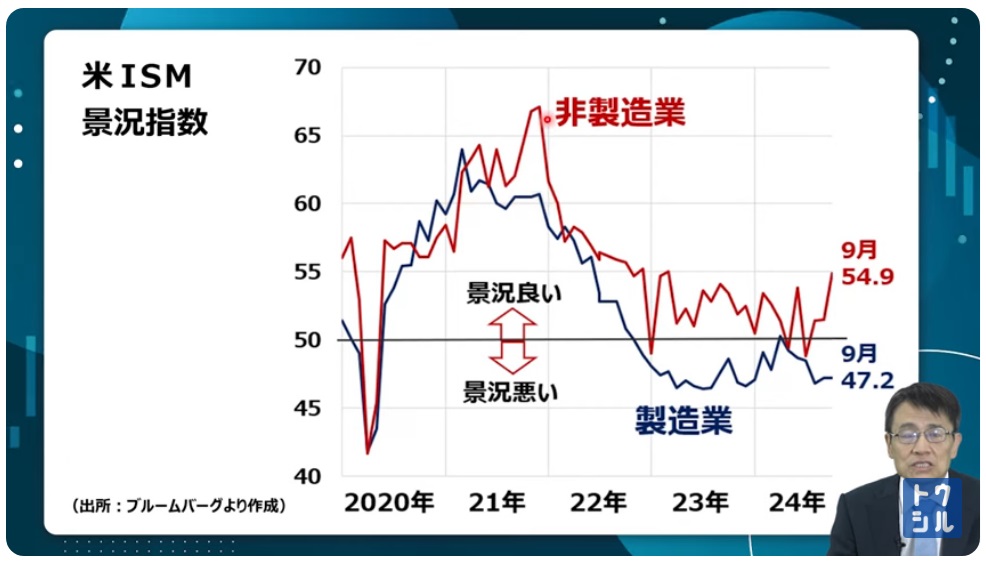

特に景気が堅調な場合、長期金利と株価が同じ方向に動くことが示唆されている。

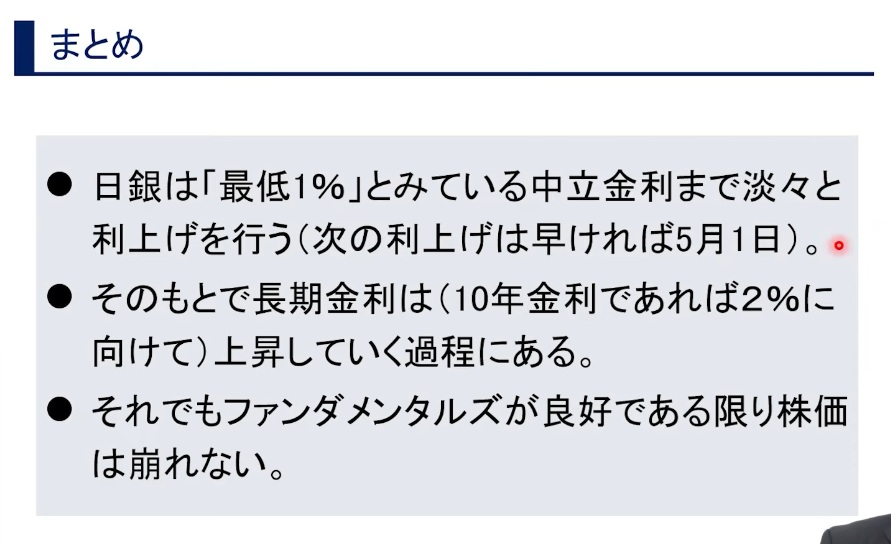

金融政策と市場動向 :

日本銀行の政策や世界的な要因が長期金利に影響を与えている。

今後の金利引き上げスケジュール(早ければ5月1日)が注目されている。

投資家へのアドバイス :

金利上昇を背景に、冷静にファンダメンタルズ(経済の基礎的要因)を観察し、投資判断をすることが推奨されている。

【補足】

あまり指摘する人はいないが、私が心配しているのは日本の金利上昇リスクだ。

長く続いたゼロ金利下で日本の金融機関が多くの資金を投じた国債は、今や金融システムの隅々に埋め込まれた。インフレが想定外に進み金利が急上昇したら年金や銀行、保険会社に大きな損失が生じうる。日銀 が利上げに慎重な大きな理由ではないか。

日本経済、特に金融システムは脆弱な局面にあり、そこにトランプ関税の打撃が加われば痛手になるだろう。

一貫性なく日本に打撃も 米ハーバード大教授 ケネス・ロゴフ氏 – 日本経済新聞

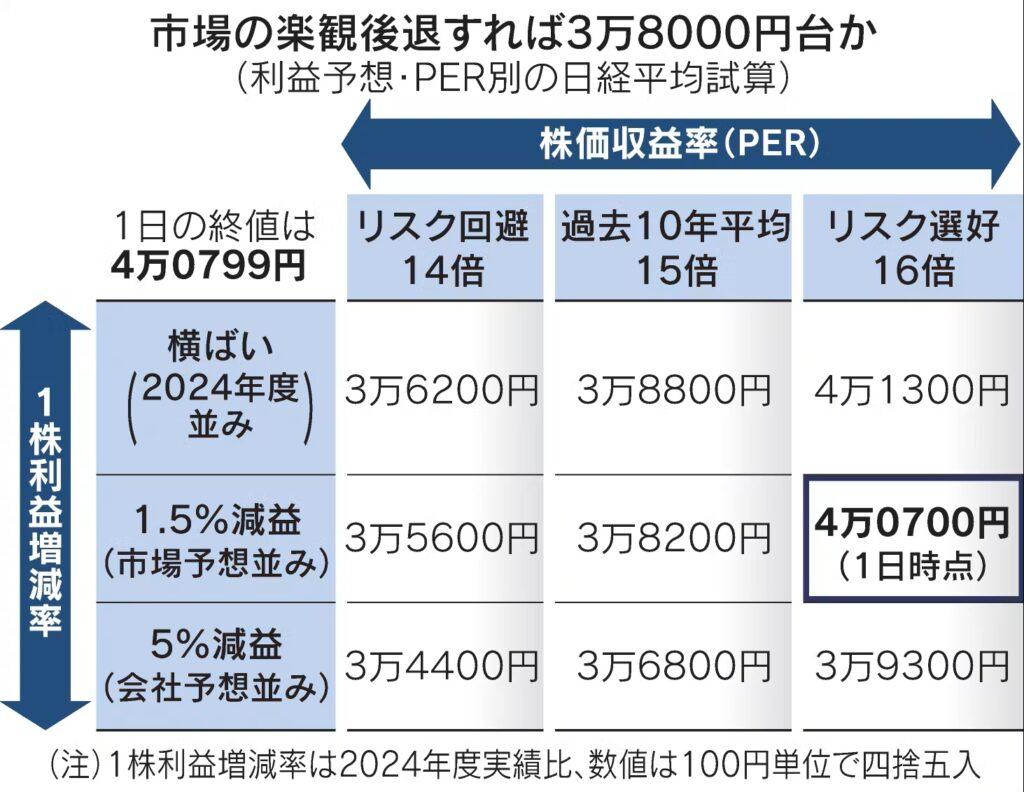

日経平均、9月に4万円回復へ – 日経ヴェリタス

【Copilotによる要約】

この記事では、2025年9月末までに日経平均株価が4万円程度まで回復する見込みについて議論しています。以下は主なポイントです:

日経平均株価の回復見通し :

足元では関税政策への不透明感が重荷ですが、概要が明らかになれば買い材料になる可能性がある。

日本企業の業績が好調で、上方修正も増えつつあり、株価上昇を支えている。

外部環境 :

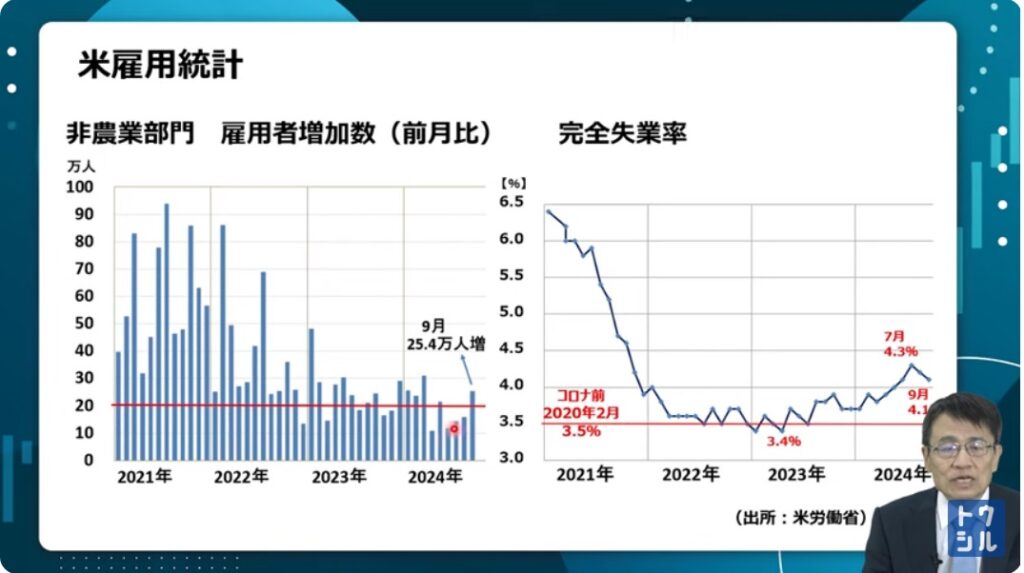

アメリカ経済のデータ発表が株価に影響を与えるが、基本的に堅調な環境が続く。

日米金利差の縮小は緩やかで、為替は1ドル=150円程度を維持。

有望な分野 :

デジタルトランスフォーメーション(DX)関連の需要は引き続き旺盛で、IT・システム関連企業が注目されている。

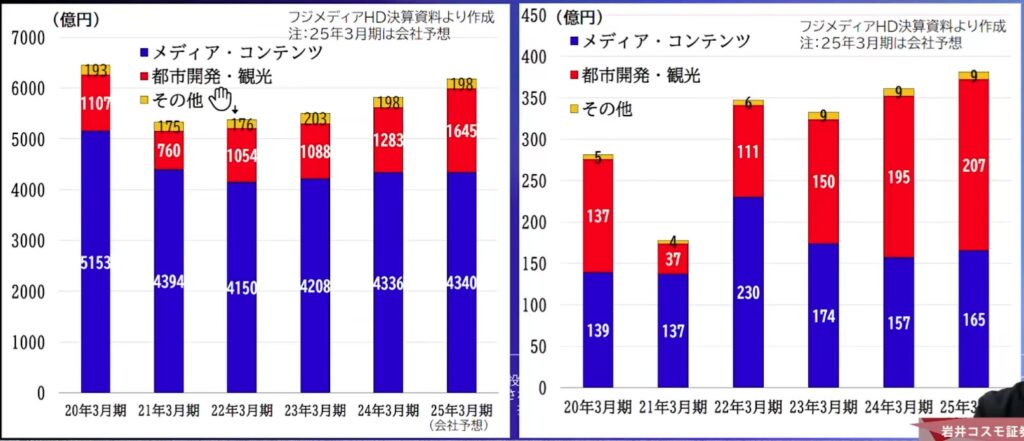

インバウンド需要が成長を続け、観光やホテル業界、鉄道会社などが利益を得ている。

大阪・関西万博が関連企業にプラスの影響を与える。

リスク要因 :

実質賃金の低下や物価上昇が個人消費に悪影響を及ぼす可能性がある。

春闘での賃上げ効果を注視する必要がある。

総じて、日本企業の堅調な業績を背景に日経平均は今後も上昇する可能性が高い一方で、経済環境や消費マインドの変化が課題として挙げられています。

日本株そろそろ買い?景気も株もトランプ関税しだい – YouTube VIDEO

【出典チャンネル】楽天証券 トウシル

【Geminiによる動画の要約】

動画のテーマ:

日本株はそろそろ買い時なのか?

景気と株価はトランプ関税によってどう影響を受けるのか?

要約:

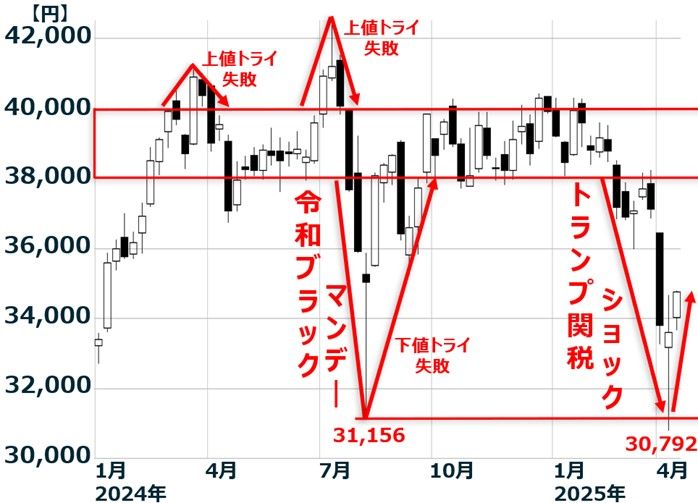

日経平均株価の現状:

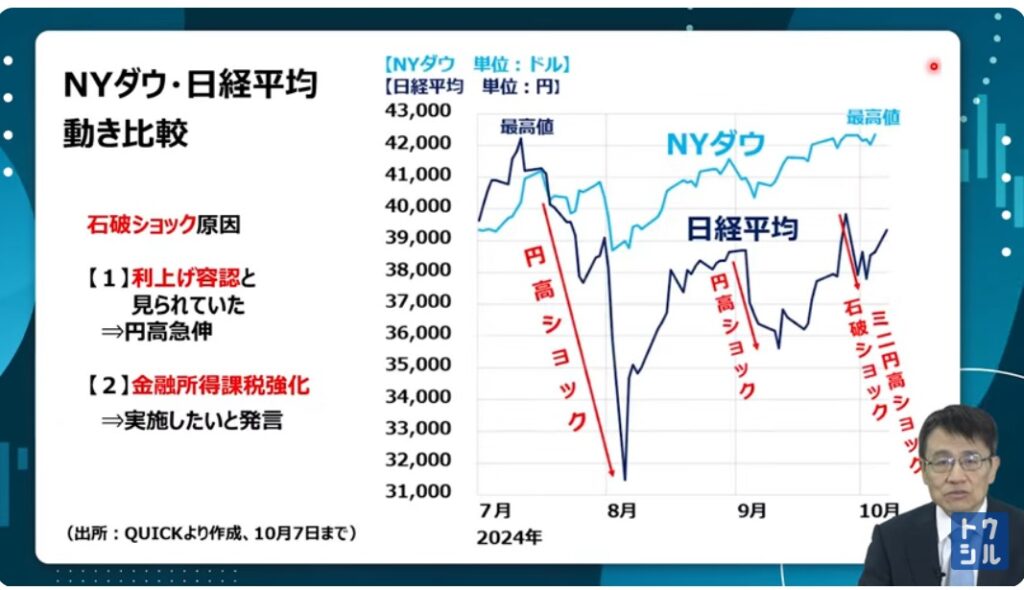

2024年10月以降、3万8617ドル付近で推移。

売買代金の増加が見られず、本格的な上昇への勢いはまだ弱い。

ただし、下値では買い意欲が強い。

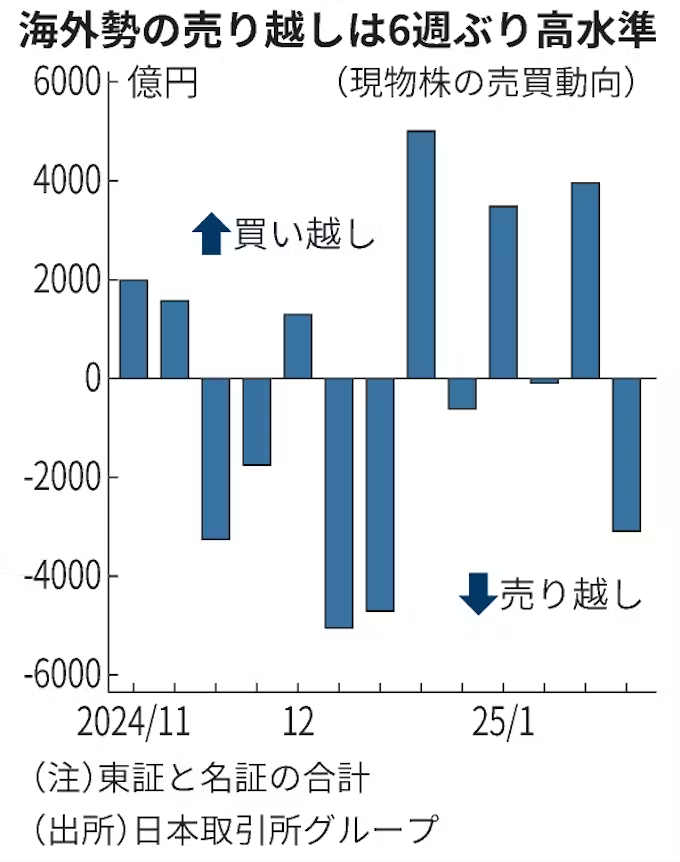

投資主体の動向:

事業法人の自社株買いが継続的に株価を支えている。

海外投資家は2024年の買い越し分をほぼ売り切り、現在は様子見。

信託銀行(年金)は、株価下落局面で買いを入れる傾向があり、下値を支える可能性。

アメリカ株式市場(S&P500):

調整局面入りしており、今後の動向が注目される。

トランプ不況の不安やAI関連の調整などが影響している。

スタグフレーション(景気停滞下の物価上昇)への懸念がある。

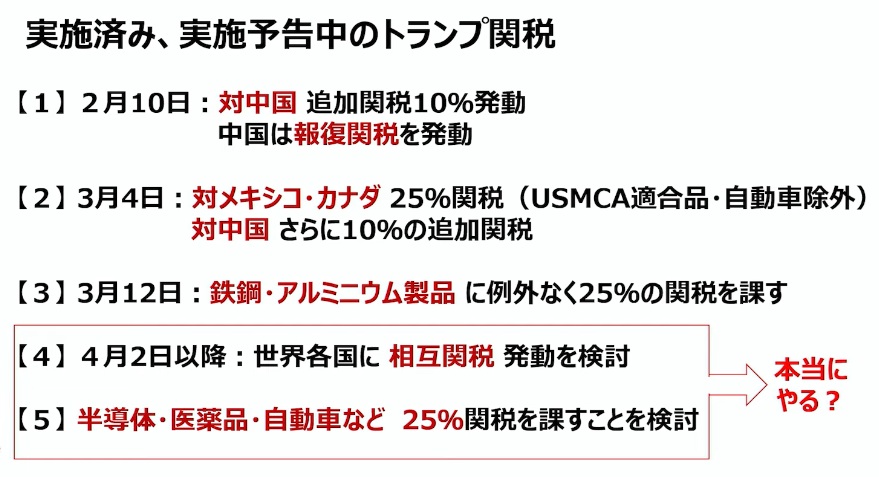

トランプ関税の影響:

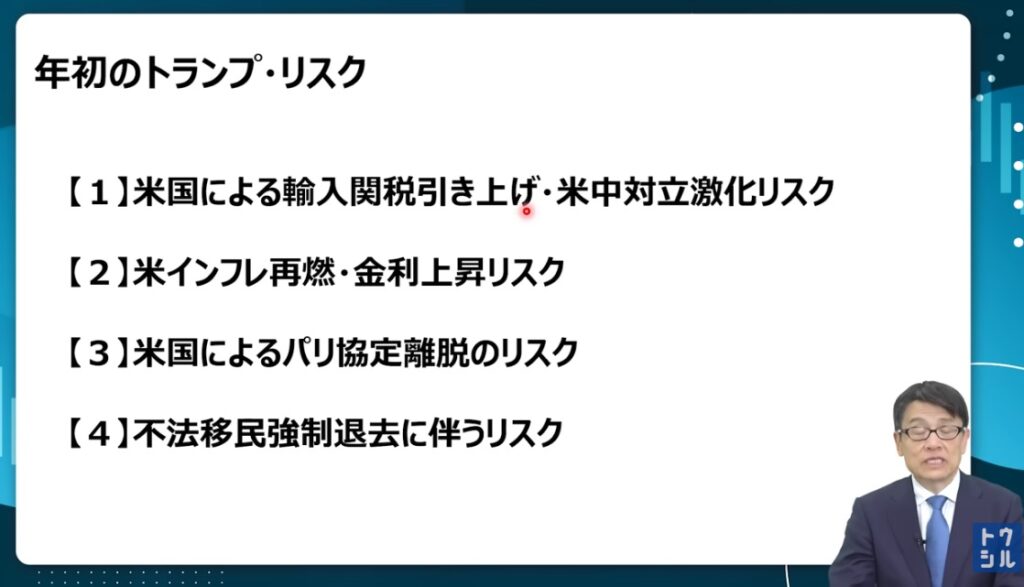

最大の懸念材料はトランプ関税であり、世界経済に悪影響を与える可能性がある。

特に4月2日の追加関税発表が注目される。

一方で、年後半以降は減税などの景気刺激策も期待される。

トランプ大統領の政策動向により、市場は大きく変動する可能性が高い。

今後の見通し:

短期的にはトランプ関税による株価下落のリスクがある。

しかし、世界経済が安定していれば、日本株の企業業績は緩やかな拡大が期待される。

調整局面では買いのチャンスとなりえる。

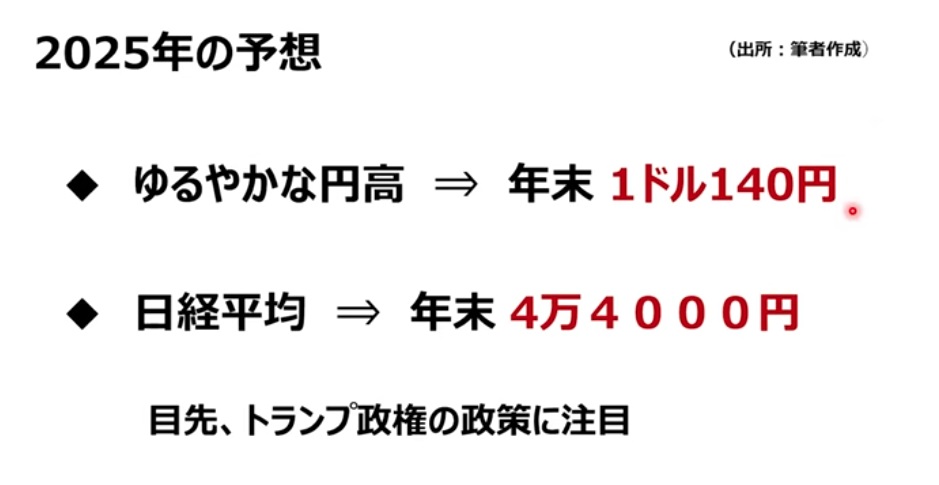

年末に向けて日経平均株価は4万4000円まで上昇する可能性がある。

結論

トランプ関税による影響を注視しつつも、日本株のファンダメンタルズは堅調であり、長期的な視点では買い場となる可能性がある。

補足事項:

動画では、過去の市場動向(2016年のブレグジットショック、トランプ当選ショックなど)を参考に、現在の状況を分析しています。

専門家は、リスク管理をしながら投資することが重要だと指摘しています。

【速報】3/11 トランプ不況懸念で日米大幅株安。トランプ関税が与える影響とは?(窪田 真之)【楽天証券 トウシル】 – YouTube VIDEO

【出典チャンネル】楽天証券 トウシル

【Gemini様による動画の要約】

3月11日10時25分現在、日経平均株価が一時1000円以上急落し、3万6000円に迫っています。この急落の要因は、以下の通りです。

アメリカ株の急落:

前日、米国株が急落し、特にナスダック総合指数は4%の暴落となりました。

この背景には、米国のトランプ大統領が、関税によって米国の産業を保護する政策を進める中で、その「移行期間」に米国経済が悪影響を受ける可能性を示唆したことが市場に不安を与えたことが挙げられます。

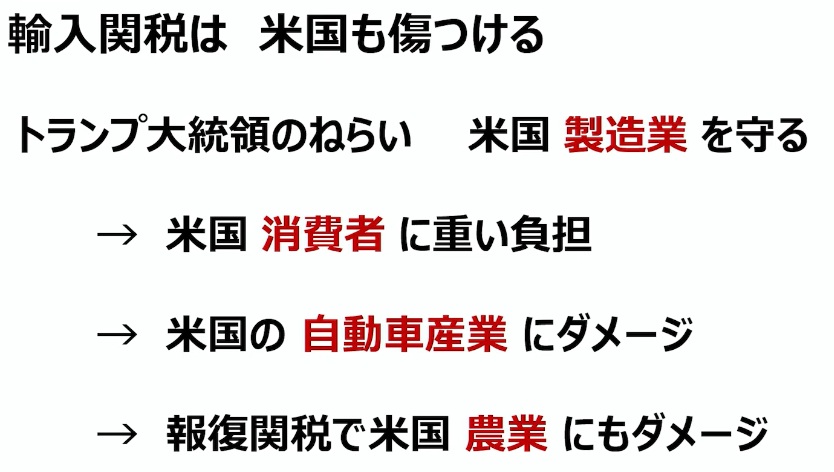

また、輸入関税は、輸入国と輸出国の両方に悪影響を与えるものであり、米国の消費者にとっても、輸入品の価格上昇という負担になることが懸念されています。

さらに、米国の製造業も、海外からの輸入部材に依存しているため、関税によるダメージが大きいと予想されています。特に、自動車産業が大きな影響を受ける可能性があります。

加えて中国や各国からの報復関税も米国の農業などにダメージを与える可能性もあります。

今後の展望:

今後の注目点は、トランプ大統領が関税政策を緩和するかどうかです。

もし緩和されれば、株価も経済も持ち直す可能性があります。

この情報を踏まえ、投資家は今後の市場動向に注意深く見守る必要があるでしょう。

日経平均3万7000円割れ 利上げ警戒、よぎる24年夏の急落 – 日本経済新聞

【Geminiによる要約】

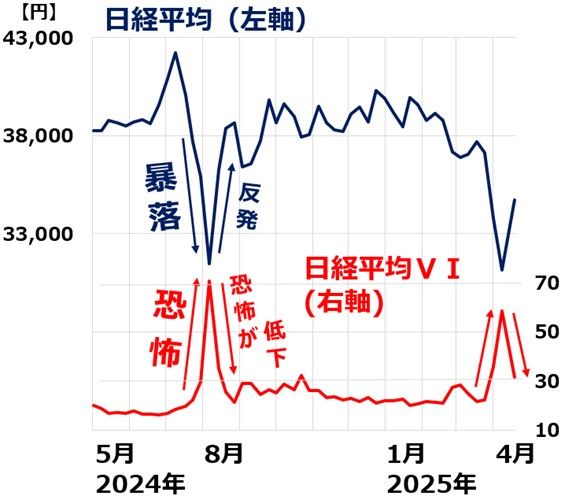

7日の日経平均株価は大幅反落し、終値は前日比817円安の3万6887円となりました。主な要因は以下の通りです。

米国の関税政策への懸念:

トランプ米大統領の関税政策に対する懸念が市場に重くのしかかりました。

日銀の追加利上げ観測:

日銀の追加利上げ観測が高まり、投資家の売りを加速させました。

米雇用統計への警戒感:

2月の米雇用統計の発表を目前に控え、投資家の慎重姿勢が強まりました。

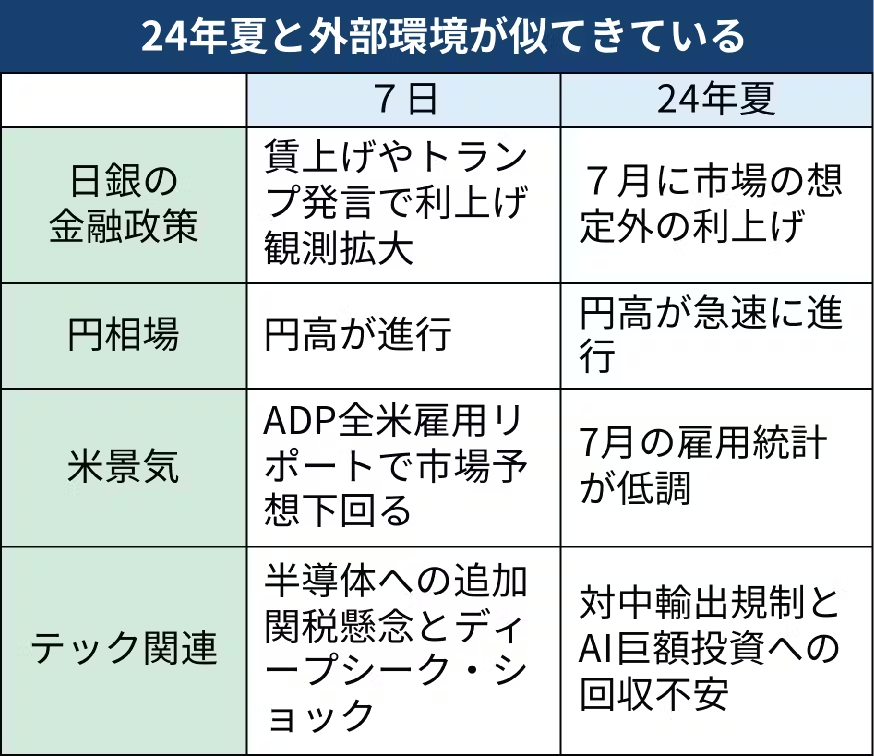

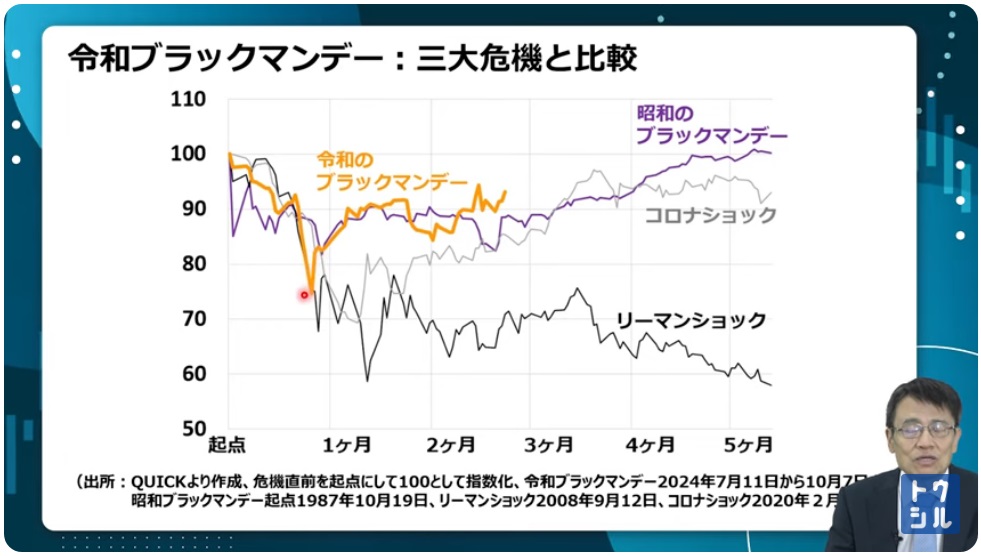

過去の急落との類似性:

2024年8月に日本株が急落した際の環境と類似しているとの見方が広がり、投資家の不安を煽りました。

市場の状況:

東証プライム市場では、約7割の銘柄が下落しました。

特に値がさ株やAI関連株が大きく下げました。

投資家の間では2024年8月におきた過去最大の急落の記憶から警戒感が強まっています。

今後の見通し:

米雇用統計の結果次第では、さらなる売りが加速する可能性があります。

トランプ大統領の関税政策に関する動向にも注意が必要です。

市場関係者の間では、日経平均が大幅に下落する可能性も指摘されています。

関連情報

株探ニュース:<マ-ケット日報> 2025年3月7日

岡崎良介の投資戦略ラボ『後退期に入った可能性が高い日本の製造業』(収録日:2025年3月6日) – YouTube VIDEO

【出典チャンネル】ゆたかTV

Geminiによる要約

この動画では、日本の製造業が景気後退に入った可能性が高いという分析と、今後の日本経済の見通しについて解説しています。

要約

製造業の景気 後退:

過去の工業生産指数を分析すると、日本の製造業はすでに景気後退に入っている可能性が高い。特に、中国依存型の産業(工作機械、化学など)の落ち込みが顕著。

1年と3年の移動平均線を比較することで、景気後退の兆候を早期に把握できる。

株高の背景 :

株価が好調なのは、デフレ脱却と第3次産業(サービス業)が景気を牽引しているため。

しかし、第3次産業は金利の影響を受けやすく、今後の金利動向によっては景気が急激に悪化する可能性がある。

今後の見通し :

次の日銀短観(4月)でサービス業の景況感が悪化していれば、日本経済全体が本格的な景気後退に入る可能性がある。

金利上昇は第3次産業に悪影響を与え、株価が大幅に下落するリスクがある。

注意点

日本の景気循環は、内閣府が正式に判断するもので、この動画での分析はあくまで個人の見解である。

為替レートの変動も経済に影響を与えるが、中央銀行はそれに振り回されるべきではない。

ポイント

製造業の不振とサービス業の好調という二極化が進んでいる。

今後の金利動向が日本経済の行方を左右する。

日銀短観は、今後の景気を判断する上で重要な指標となる。

この動画は、過去のデータに基づいた分析と、今後のリスクに関する考察を提供しています。投資や経済活動の判断材料として、参考にしてください。

Copilotによる要約

このページでは、日本株の現状や将来の見通しについて、特に日経平均が5万円に到達する可能性について論じています。以下が主なポイントです:

日経平均の現状 :

日本株は現在非常に割安とされており、益回りと国債利回りの乖離が著しい状況です。

株式の益回りは7%、国債の利回りは1%以下であり、1990年当時とは逆の状況です。

今後の見通し :

日本株はまだ著しく過小評価されており、日本企業の収益性や成長力の向上が評価されていないとされています。

アベノミクス以降、企業の税引き利益率は大幅に向上し、グローバルな競争力も回復してきました。

トランプ大統領の影響 :

トランプ大統領の政策が世界的な株高をもたらし、日本株の相対的な割安感が際立つ可能性があるとされています。

トランプ氏の資本主義推進政策が、規制緩和や既得権益排除を通じて経済成長を促進すると見込まれています。

自動車産業への影響 :

日本の自動車産業はアメリカでの現地生産を拡大しており、トランプ関税の影響は大きくないと考えられています。

日本の自動車メーカーは既にアメリカでの生産割合を増やしており、トランプ関税が経営や収益に大きなマイナス影響を与える可能性は低いです。

このように、ページでは日本株の現状と将来の見通しについて楽観的な見解が示されています。日本株が日経平均5万円に到達する可能性について、詳しく解説されています。

長期金利上昇で日経平均株価はクラッシュするか ~過去の金利ショックを振り返る~(愛宕 伸康)【楽天証券 トウシル】 – YouTube VIDEO

【Geminiによる動画の要約】

この動画では、日本の長期金利が予想以上に上昇している現状と、その影響について解説しています。主なポイントは以下の通りです。

長期金利上昇の背景と今後の予測:

現状:

10年金利が一時1.455%と、約15年ぶりの水準まで上昇。

アメリカの金利とは異なり、日本独自の要因で上昇。

要因:

利上げと物価上昇のリスクを織り込む動き。

政策金利、景気動向指数、消費者物価、日銀の国債保有残高などが影響。

今後の予測:

2026年初頭には1.8~1.9%まで上昇する可能性。

ただし、物価の上振れリスクが高まっており、予測を上回る可能性も。

物価上昇リスク:

生鮮食品を除く食料品、特に米の価格上昇が顕著。

これらの品目の上昇が他の食料品価格に波及し、インフレを加速させる懸念。

長期金利上昇と株価への影響:

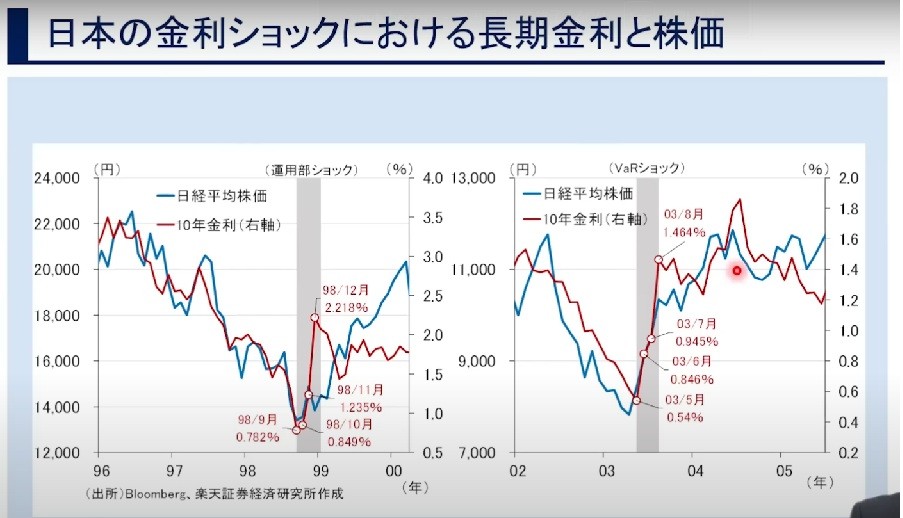

過去の事例:

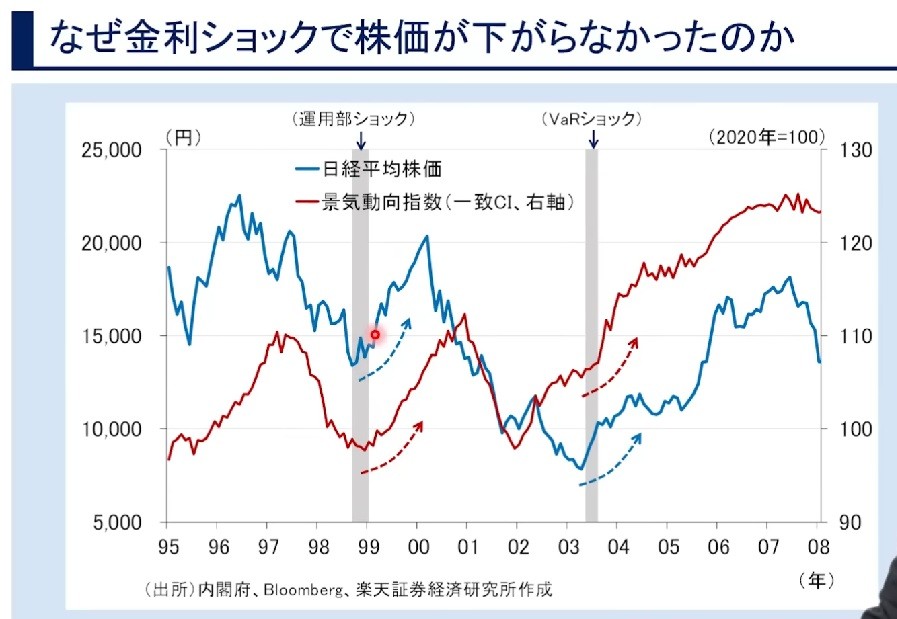

過去2度の金利ショック(1998年、2003年)では、株価は下落しなかった。

いずれも景気回復期に金利が上昇したため、株価は景気動向に連動。

今後の見通し:

景気拡大が続けば、長期金利が上昇しても株価が大きく崩れる可能性は低い。

ただし、為替が円高に振れた場合は、株価に影響が出る可能性も。

為替の影響:

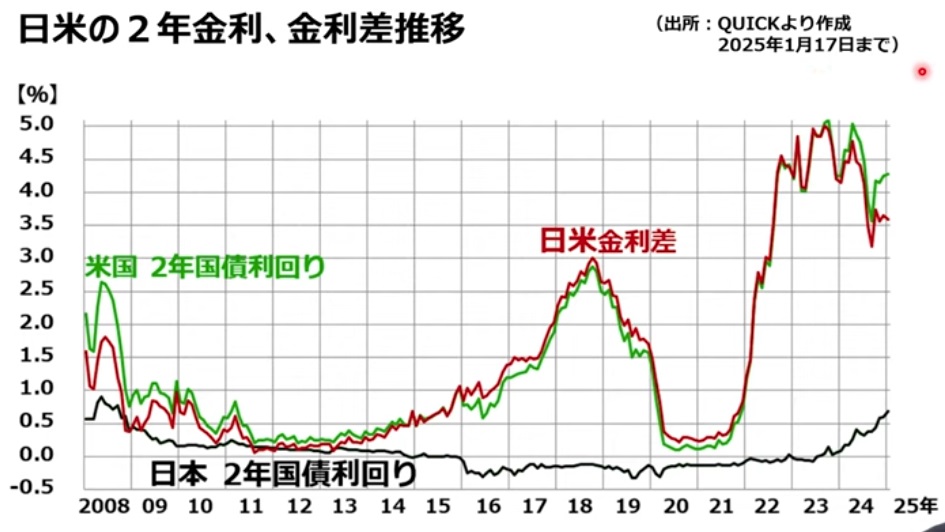

日米金利差の縮小により、円高ドル安が進む可能性。

過去のデータから、円高は株安に繋がる傾向がある。

しかしながら、日本経済の状況の変化で、円安、株高に転じる可能性もある。

その他のポイント:

日銀の利上げは、6月がメインシナリオ。

物価上昇の要因として、生鮮食品の価格動向が重要。

まとめ:

日本の長期金利は今後も上昇傾向にある。

株価は景気動向に左右されるが、為替の影響にも注意が必要。

物価上昇の動向が、今後の金融政策に影響を与える可能性がある。

【出典チャンネル】楽天証券 トウシル

日経平均、下値トライ?日本にインフレ・ショック。トランプ関税不安続く(窪田 真之):2月25日【楽天証券 トウシル】 – YouTube VIDEO

【出典チャンネル】楽天証券 トウシル

要約:

現状と見通し:

日経平均は目先、下値を試す可能性がある。

背景には、トランプ関税への懸念、日米のインフレ懸念、日本の金利上昇と円高懸念がある。

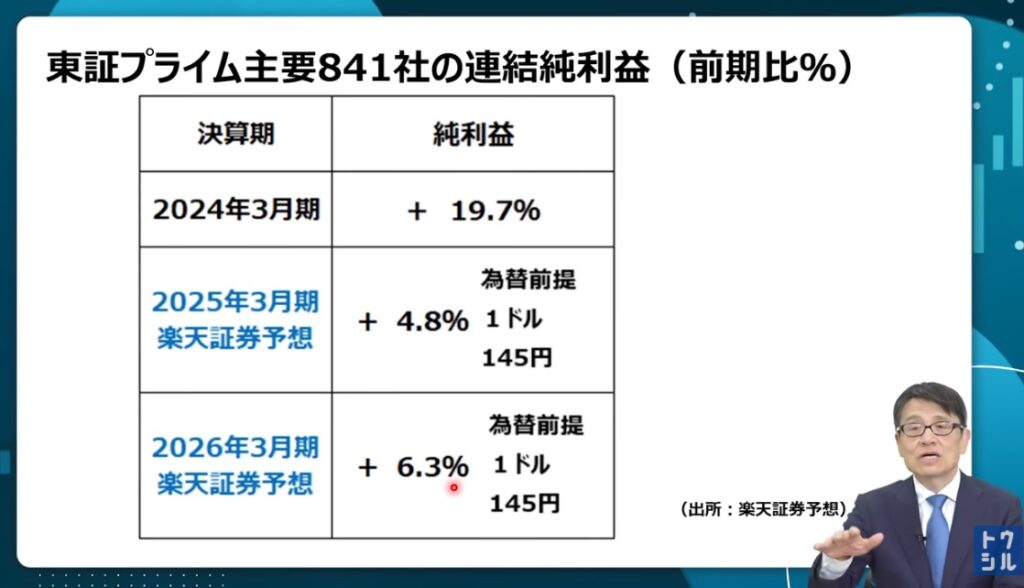

ただし、日本企業の業績は堅調であり、中長期的には日本株の割安感が強いため、下がったところは買いの好機となる。

2026年3月期も増益が続くという風に予想しています。

日経平均は年末に4万4000円まで上昇すると予想を立てている。

懸念材料:

日本のインフレ率が上昇し、日銀の利上げ観測や長期金利の上昇、円高が進んでいる。

アメリカもインフレ懸念があり、景気減速の兆候も見られる。

トランプ関税ショックも、市場に悪影響を与える可能性がある。

投資戦略:

日本株は割安であるため、下がったところを長期的な視点で投資するのが良い。

日本の自社株買いも増えてきている。

日本の企業業績の緩やかな拡大が続くという見方は変わっていない。

ポイント:

短期的な変動に注意しつつ、長期的な成長を見据えた投資が推奨されています。

日米のインフレ、金利動向、為替レート、地政学的リスクなどが、今後の株価に影響を与える可能性があります。

Copilotによる記事の要約

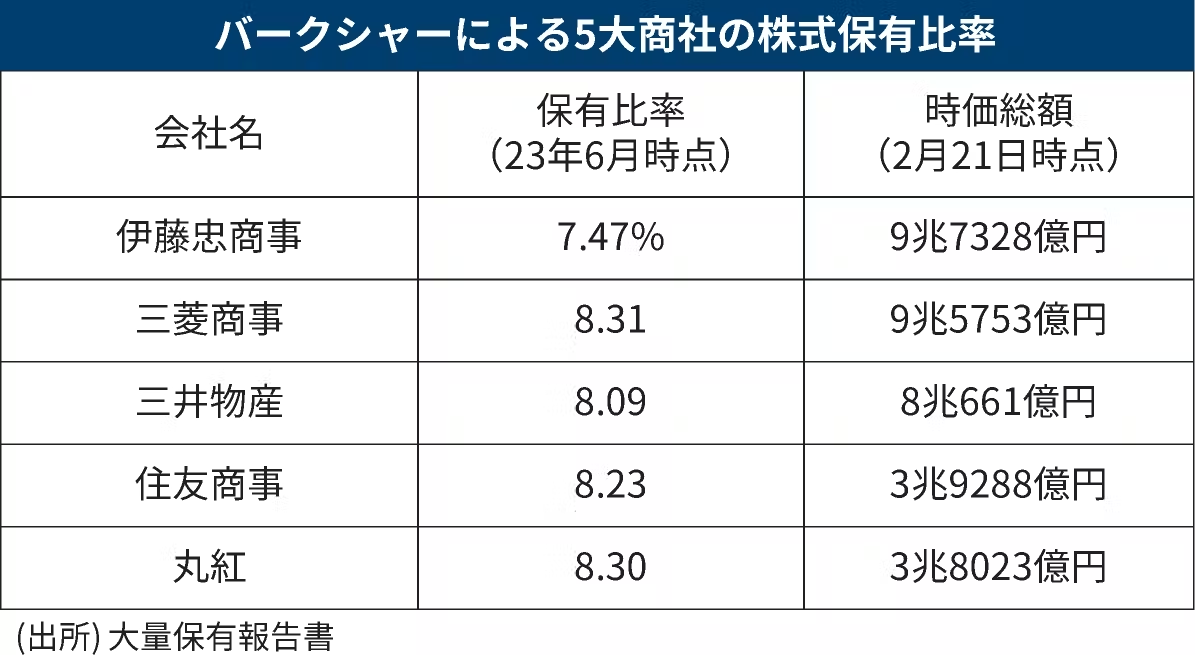

ウォーレン・バフェット氏 :著名な投資家ウォーレン・バフェット氏が、日本の5大商社(伊藤忠商事、三菱商事、三井物産など)への投資を拡大する意欲を示しました。

保有上限の緩和 :各商社の株式保有上限を10%未満としていたが、上限を緩和することで5社と合意しました。

株式保有の理由 :バフェット氏は、各社の資本展開、経営陣、適切な株主還元の実行などを評価し、長期的な保有を約束しました。

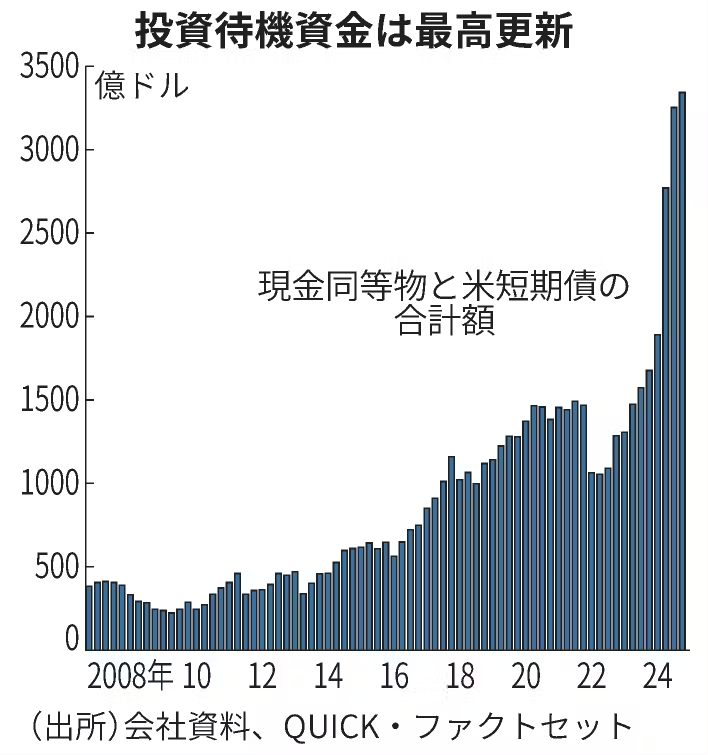

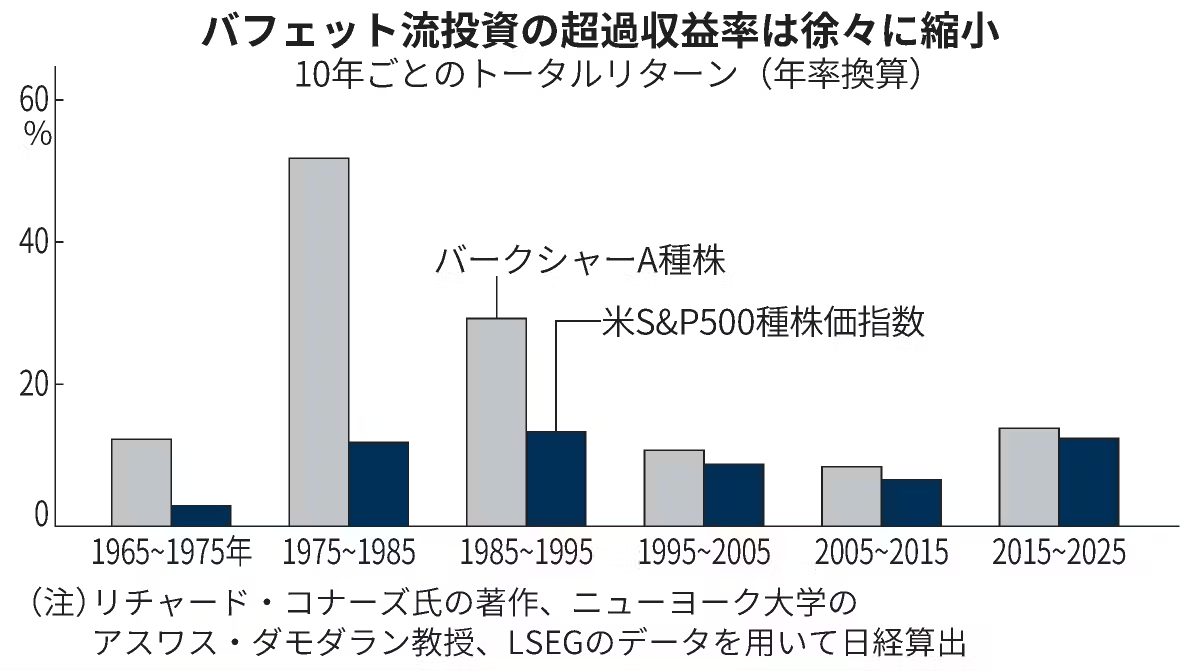

バークシャー・ハザウェイの投資活動 :最近の投資活動は鈍化しており、現金同等物と米短期債を含む手元資金は過去最高を更新しました。

将来のCEO :バフェット氏は、現在94歳で、副会長のグレッグ・アベル氏が後任のCEOとして株主への手紙を書く日が近いことを示唆しました。

少しずつ売って現金多めにしてます。

岡崎良介のマーケットインサイト『資産価格を蝕んでいく金利上昇』 – YouTube VIDEO

【出典チャンネル】ゆたかTV

Geminiによる動画の要旨:金利上昇が不動産と株の資産価格に与える影響

日本の金利上昇とその影響:

日本で金利が上昇しており、これは借り入れコストの増加と投資のリスクフリーレートの上昇を意味します。

リスクフリーレートの上昇は、リスクを取らなくても得られる利回りが高まるため、株式などのリスク資産への投資意欲を減退させ、資産価格を押し下げる要因となります。

不動産市場の現状:

国土交通省の不動産価格指数によると、2022年3月以降、インフレ率に対してマンション価格は上昇していますが、住宅地や戸建て住宅はインフレに追いついていません。

地域別に見ると、関東や九州ではマンション価格が大きく上昇していますが、他の地域ではばらつきがあります。

しかし、直近ではマンション価格の上昇に鈍化が見られ、特に地方都市圏での下落が顕著です。

能登半島地震の影響で、北陸地方の不動産価格が下落している。

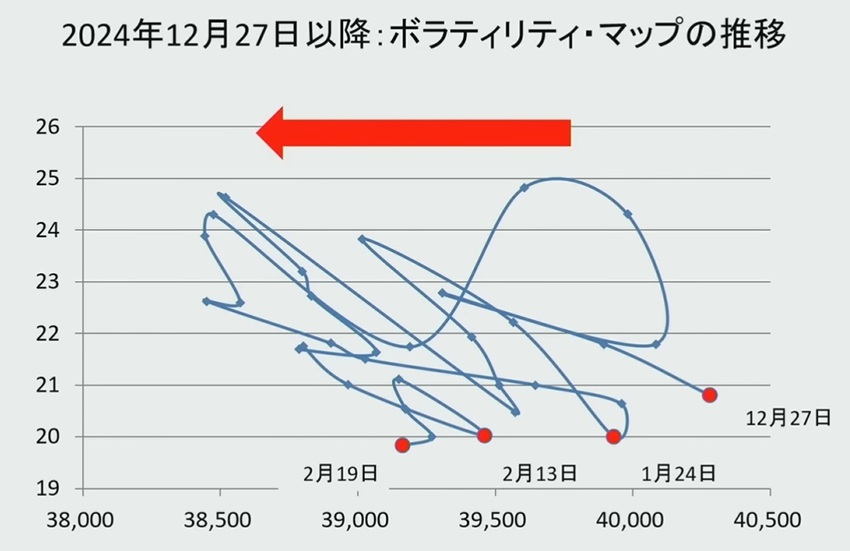

株式市場の現状:

日経平均株価は、2024年3月のマイナス金利解除後に4万円台まで上昇しましたが、その後は伸び悩んでいます。

ボラティリティ(価格変動の大きさ)が低い中で株価がじりじりと下落しており、これは市場がリスクフリーレートの上昇を嫌気している可能性があります。

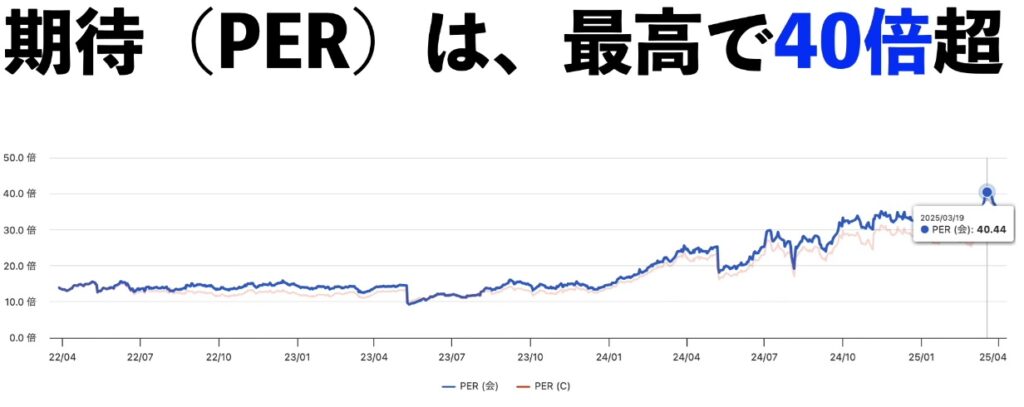

企業の利益(EPS)は増加しているものの、投資家の期待値(PER)が低下しており、これが株価上昇を妨げています。

今後の展望:

金利上昇が続けば、不動産と株の両市場で資産価格が下落し、デフレ再来のリスクが高まります。

現状を打破するためには、日銀が利上げを停止するか、企業が大幅な利益成長を達成する必要があります。

一旦株価が大きく下落し、混乱に陥る事で、日本銀行が金融政策を見直す可能性がある。

結論:

日本の資産価格は金利上昇によって蝕まれており、今後の金融政策と企業業績が重要な鍵となります。

動画のポイント:

金利上昇は、資産価格に負の連鎖を引き起こす可能性がある。

不動産と株、両方の市場で慎重な動向が見られる。

今後の金融政策と企業業績が、日本経済の行方を左右する。

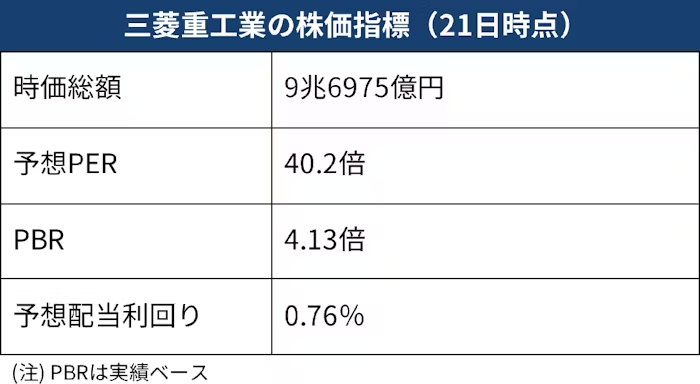

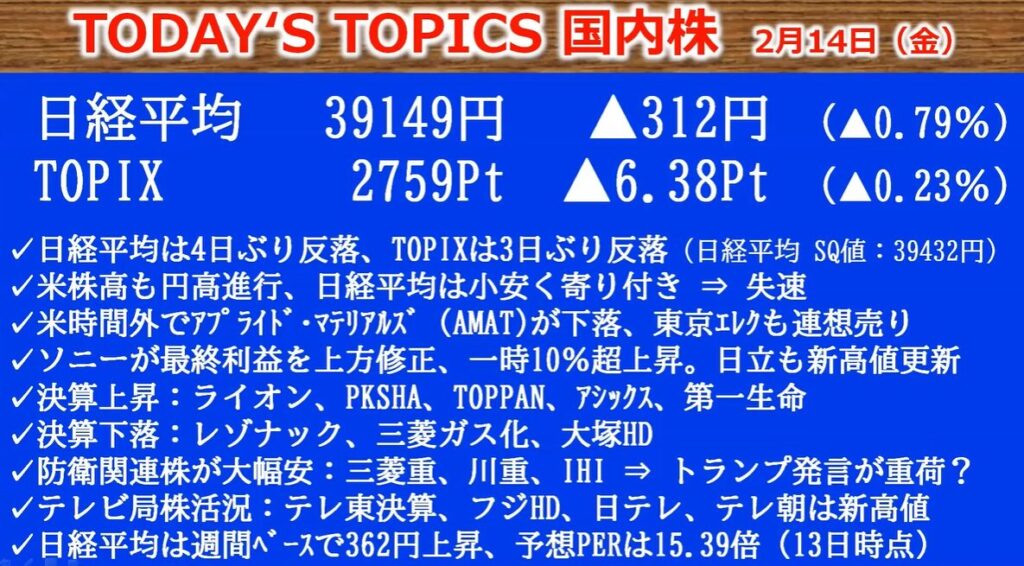

日経平均予想PER 15.39倍(13日時点)

TODAY’S TOPICS 国内株 2月14日_ソニーG大幅高_三菱重、川重大幅安_サンリオ引け後好決算 – YouTube VIDEO

2025年2月14日 上昇ステージは整った 懸念は払しょくへ【朝倉慶の株式投資・株式相場解説】 – YouTube VIDEO

動画の主なポイントは、以下の通りです:

株式市場の状況 :

現在、上昇トレンドが続いており、投資家にとって有利な状況が整っている。

各国の経済政策が株価上昇を後押ししている。

懸念事項の払しょく :

過去の懸念事項や市場の不安要素が徐々に解消されつつある。

経済指標や企業業績が良好な結果を示しており、投資家の信頼が回復している。

今後の展望 :

市場の上昇が今後も続く可能性が高い。

投資家にとっては、引き続き注目すべきタイミングである。

日経平均暴落は2月中!? 第一期トランプ政権から今後の値動きを予想! 来期増収&増益セクターで備えろ!【エミンの月間株式相場見通し2月号】 – YouTube VIDEO

【出典チャンネル】松井証券サブチャンネル「サクッと学べる投資のメディア」

【Geminiによる動画の要約】※誤字があるかも知れません。

日本の株式市場と経済の現状について

現在の日本の株式市場と経済の状況についてお話します。

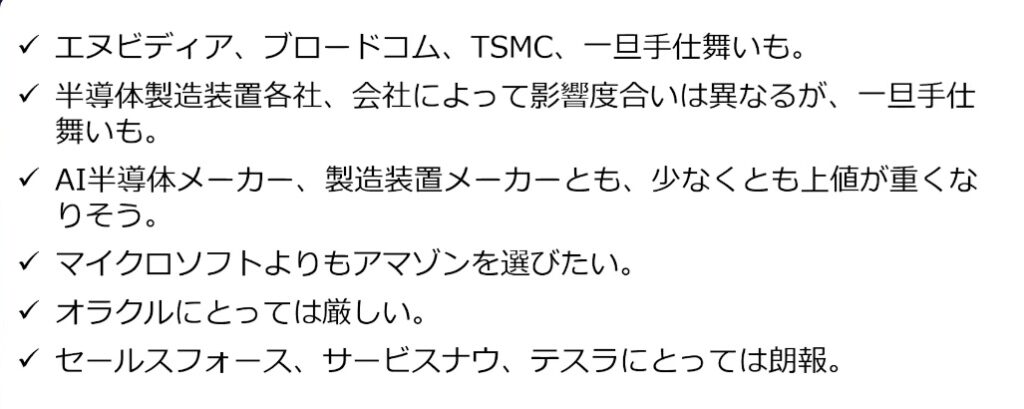

最近、特に注目されているのは半導体関連株です。その中でも、NVIDIAは非常に重要な存在です。先週、中国のAIエンジン「DeepSeek」が発表されました。これはオープンソースであり、低コストで構築されている点が注目されています。つまり、従来のChatGPTなどのAIエンジンと比較して、非常に効率が良いということです。ただし、これは彼らの主張であり、実際のところは不明です。

この発表を受けて、NVIDIAの株価は大きく下落しました。現在、200日移動平均線を割り込んでおり、トレンドが変化する可能性があります。もしNVIDIAが大きく下落するようなら、市場全体に悪影響が及ぶ可能性もあります。

そもそも、私が以前から懸念していたのは、昨年7月頃にSOXフィラデルフィア半導体指数が天井を付けていることです。それ以降、高値を更新していません。つまり、NVIDIAなどの人気株やナスダック、S&P500などは高値を更新していますが、半導体セクター全体としては低迷しているということです。

これはダイバージェンスが起きていることを意味しており、半導体セクター全体が低迷しているにも関わらず、NVIDIAだけに資金が集まるのは不自然です。そのため、先週からAI関連株が大きく売られています。

また、半導体の中でもパフォーマンスに逆転が起きています。年初来では、Armのパフォーマンスが非常に良く、NVIDIAのパフォーマンスが悪いです。その差は30%まで開いており、市場が割高なものよりも割安なものを求めるようになっている可能性があります。

全体としては、どの市場が実際に儲かっているのかという点も重要です。トランプ大統領当選以降の主要国の株価指数を見ると、実はドイツ株が一番上がっています。これは意外ですが、ドイツはフォルクスワーゲンのリストラ発表など、景気が低迷しているはずです。

しかし、ドイツ株が上がっている理由は2つあります。1つは、ドイツ株を含めて欧州全体が割安であること。もう1つは、トランプ大統領がロシアとウクライナの戦争を止めてくれるのではないかという期待感です。

ロシアはドイツにとって大きな市場であり、エネルギーを安く調達できる相手でもありました。しかし、ウクライナ侵攻によって、その関係が断絶してしまいました。そのため、ドイツはエネルギーや原材料のインフレに苦しんでいます。

もしトランプ大統領が停戦を実現できれば、ドイツにとって大きなプラスになる可能性があります。

他の市場では、中国・香港株が低迷しており、インド株も伸び悩んでいます。インド株が伸び悩んでいるのは、ハリス副大統領が当選できなかったことや、インドがロシアへの制裁に賛同しなかったことなどが理由として考えられます。

為替市場では、12月末時点での政策金利の見通しとして、今年は1回か2回の利下げがあるというのが大勢を占めています。

日経平均株価はレンジ相場であり、2月後半から3月にかけて下落する可能性があると考えています。

トランプ大統領の1期目(2017年~2021年)では、株価の暴落が3回起きましたが、そのうち2回は2月に起きています。今回も2月であり、何らかの動きがあるかもしれません。

最後に、会社四季報に基づいて、今期から来期にかけて業績が大きく回復するセクターを紹介します。増収率ベースでは、空運、鉄鋼、その他製品、金融全体が挙げられます。営業利益ベースでは、ガラス・土石、鉄鋼、ゴム製品、空運が挙げられます。

これらのセクターは、今期は減益予想ですが、来期は増益に転じる見込みです。特に、鉄鋼と空運は両方にリストアップされています。

また、今年の年末は例年よりも混雑していたというデータもあります。忘年会の数も昨年よりも10%以上増えているそうです。

【ご参考】ガラス・土石製品業界 売上高ランキング(企業一覧)

【要約】

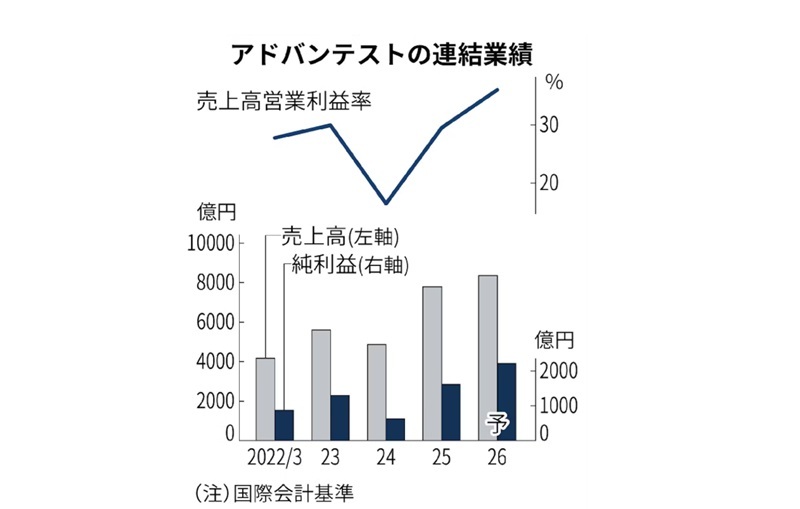

海外投資家による日本株売り越し : 1月27日から31日の週に、海外投資家は日本株を3133億円売り越しました。この売り越し額は2024年12月第3週以来の高水準です。中国のAI開発の影響 : 半導体関連株のパフォーマンスに対する懸念から売りが発生しました。中国企業であるDeepSeekが大幅に低コストで高性能の生成AIを開発したというニュースが伝わり、AIへの投資が減退し、日本株にも影響を与えました。株価指数と個別株のパフォーマンス : 日経平均株価はその週に359円(1%)下落しました。具体的な半導体関連株であるアドバンテストとディスコもそれぞれ14%と6%の下落を記録しました。個人および企業投資家の活動 : 海外投資家が売り越す一方で、個人投資家は現物株を1424億円買い越しました。企業も自社株買いを継続し、1516億円の買い越しを記録しました。専門家の分析 : 短期投資家は下落局面を見越して買いに転じる動きが見られた一方で、長期的には低コストAIの開発が日本の半導体産業に与える影響を懸念する声もありました。

2025年2月7日 日米黄金時代で株高だ! 共同声明〈日米関係の黄金時代を築く〉【朝倉慶の株式投資・株式相場解説】 – YouTube VIDEO

2025年1月24日 日本株の黄金時代が始まる【朝倉慶の株式投資・株式相場解説】 – YouTube VIDEO

【出典チャンネル】朝倉慶のASK1

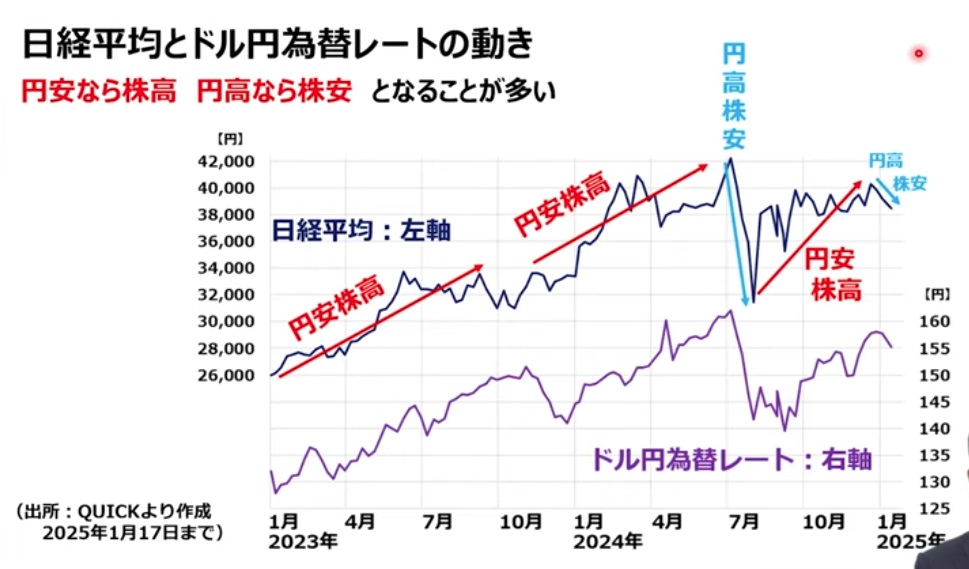

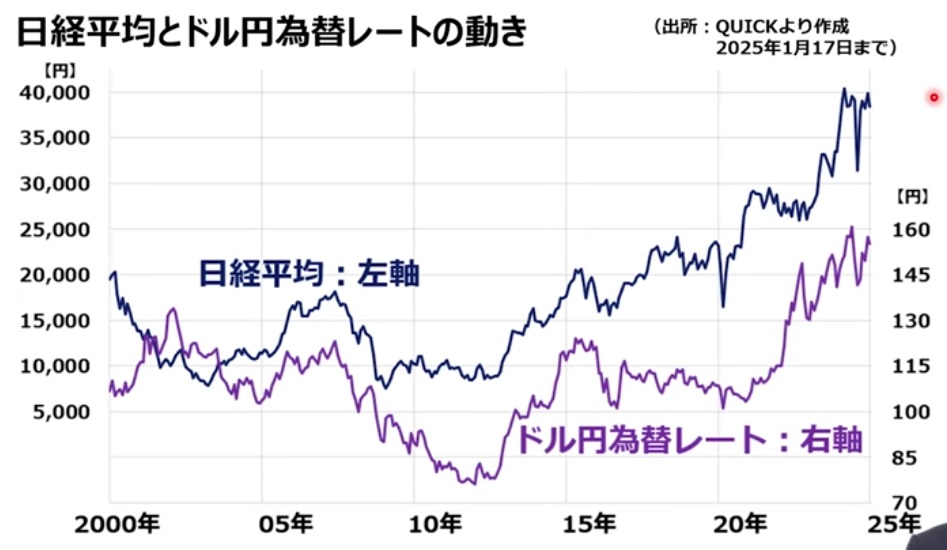

【日本株】トランプ関税の即時発動なし 円安なら株高、円高なら株安?為替から日本株を見る(窪田 真之):1月21日【楽天証券 トウシル】 – YouTube VIDEO

【出典チャンネル】楽天証券 トウシル

投機筋:日経平均先物を買うと同時に円を売る。

【Geminiによる要約】

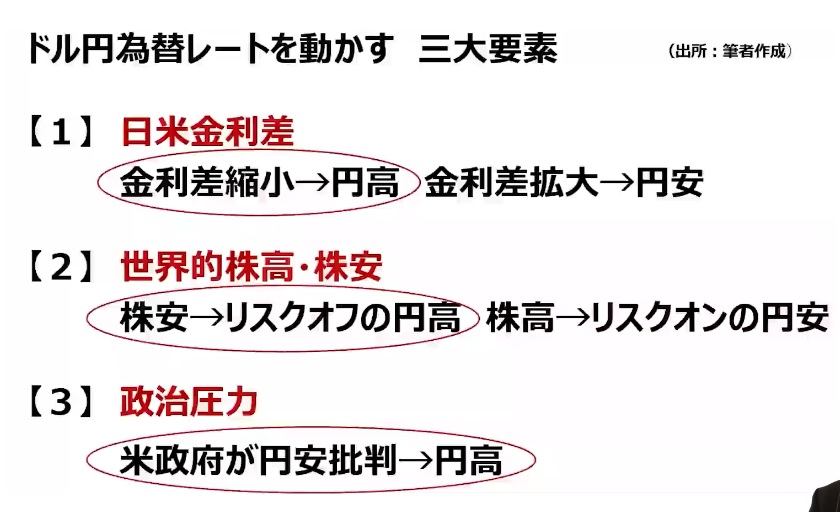

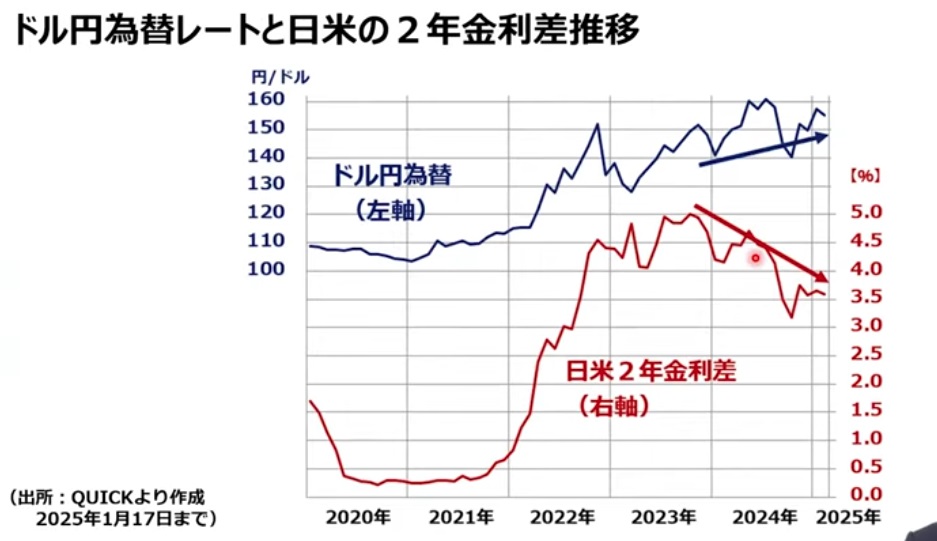

本日は、ドル円為替レートの見通しと日本株への影響についてお話しします。

ポイント

メインシナリオとしては、年末に1ドル140円、日経平均4万4000円を予想しています。

円安・円高は株価に大きく影響するため、日本株投資において為替の動向は重要です。

トランプ大統領の政策リスク(輸入関税、インフレと金利上昇、不法移民、パリ協定離脱など)は引き続き注視が必要です。

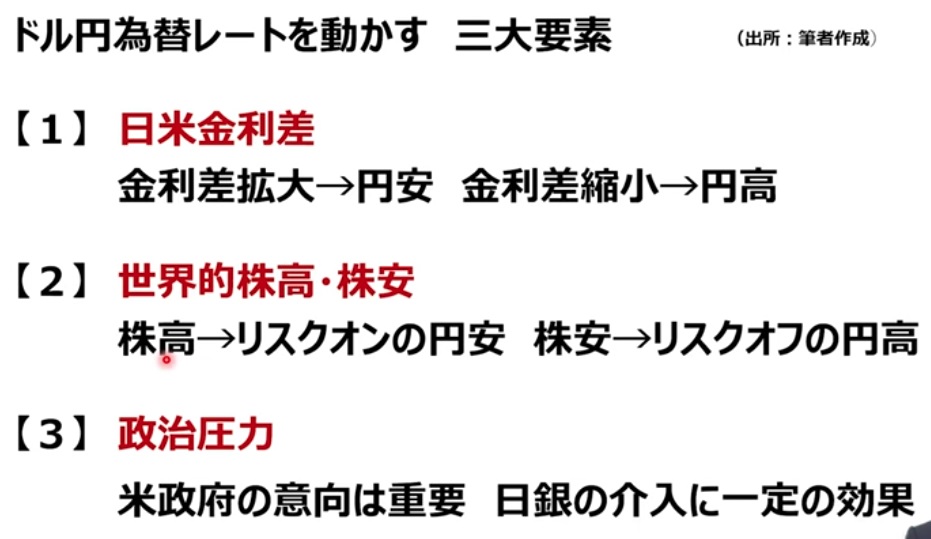

円安・円高を動かす3大要素は、日米金利差、世界的株価、政治圧力です。

2025年は緩やかな円高が進む可能性がありますが、トランプ政権の政策次第で変動する可能性もあります。

田中泰輔のマネーは語る:【米国株】天敵「金利高」 株はあらがえるか(田中 泰輔)【楽天証券 トウシル】 – YouTube VIDEO

【出典チャンネル】楽天証券 トウシル

【Geminiによる要約】

背景: 1月10日の雇用統計の好調を受け、金利が急騰し株価が急落。金利上昇は株価にとっての重力であり、歴史的にも金利上昇局面では株価は下落傾向にある。長期金利が4.5%を超えると警戒信号、5%を超えると赤信号。 AI関連銘柄は金利上昇の影響を受けにくいが、急騰局面では注意が必要。

調整臭がプンプンしてますけど、とりあえず買いで良いんじゃないの!

2025年1月17日 下げの主因は売り仕掛けだ! 狙われる日銀【朝倉慶の株式投資・株式相場解説】 – YouTube VIDEO

【Geminiによる要約】

ドイツのDAX指数が過去最高を更新するなど、世界的に株価は上昇傾向にある。

日経平均下落の理由は、海外ヘッジファンドによる「売り仕掛け」 で、日銀の利上げをきっかけに空売りが加速している状況。長期的な視点で見れば、日本株は上昇する可能性が高い ということ

しかし、これは一時的なもので、トランプ大統領就任や日銀の利上げが確定すれば、大きく反発する可能性が高い とのこと。

なぜなら、日本株は現在、理論値などから見ても「徹底的に安すぎる」から。

海外投資家の日本への投資額は過去最高 で、今後の日本経済への期待が高まっている。

アメリカ市場では、雇用統計の好調で景気過熱懸念から一時的に下落したが、生産者物価や消費者物価が落ち着いていることから、安心感が広がりつつある。

イスラエルとハマスの停戦合意はトランプ外交の勝利 であり、今後の世界情勢に大きな影響を与える可能性がある。

【武者陵司氏・2025年、日経平均株価はもちろん5万円が射程に】日本株に景気拡大やM&Aブーム、産業ルネサンス等好材料/売り越した海外投資家買い戻す/トランプ政権とイーロンマスク/米国株バブルではない – YouTube VIDEO

年初トランプ・リスクに注意!2028年までに日経平均5万円と予想する理由(窪田 真之):1月7日【楽天証券 トウシル】 – YouTube VIDEO

動画の主な内容:

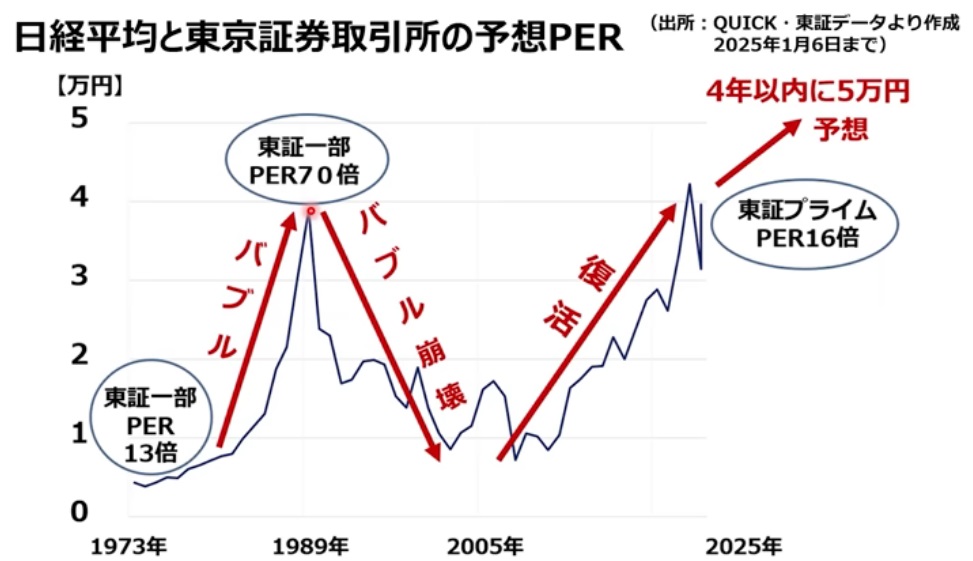

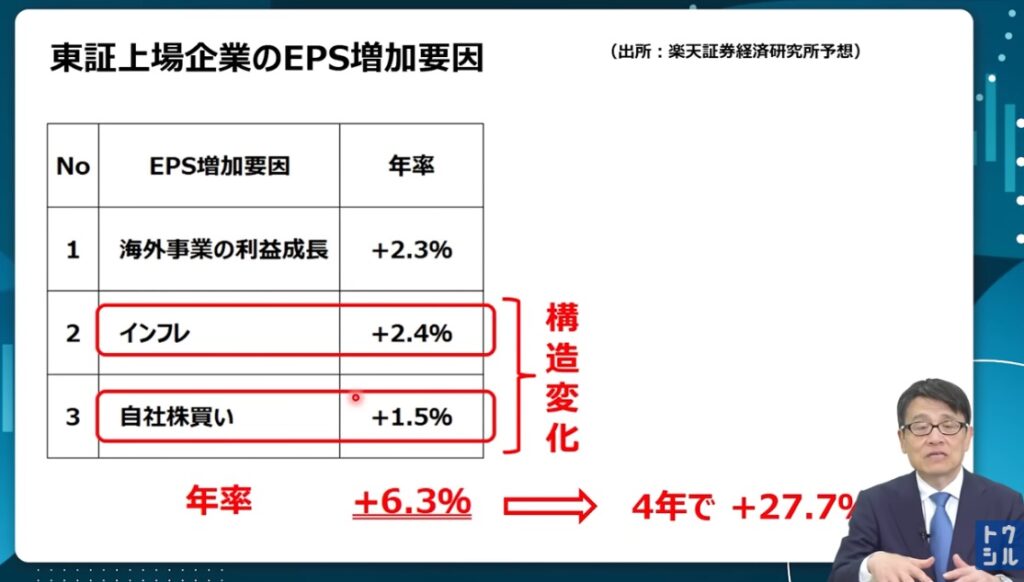

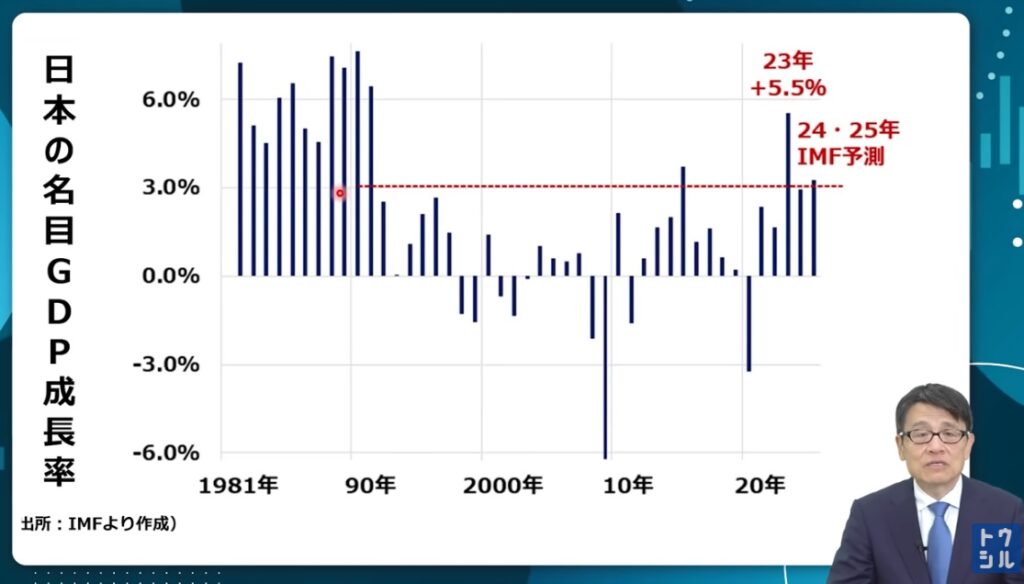

2025年の日経平均予想: 具体的な数値は明言されていませんが、上昇傾向にあると示唆されています。東証プライム主要841社の連結純利益: 前期比で増加傾向にあります。年初のトランプ・リスク: 年初はトランプ前大統領に関連するリスクに注意が必要であると指摘しています。これは、政治的な不確実性や政策変更などが市場に影響を与える可能性があるためです。日経平均と東京証券取引所の予想PER: それぞれの予想PERが示されています。PER(株価収益率)は、株価が企業の利益に対してどの程度評価されているかを示す指標です。東証上場企業のEPS増加要因: EPS(1株当たり利益)の増加要因について説明しています。EPSは、企業の収益性を測る重要な指標です。日米の総合インフレ率: 日本とアメリカのインフレ率が比較されています。日本の名目GDP成長率: 日本の名目GDP成長率について触れています。

【以前のページ】日本株は買いです! 2024年第4四半期 | 株式情報書庫